Assurance vie : quels sont les 10 ETF les plus souscrits par les épargnants ?

NOUVEAUTÉ !Les ETF ont désormais le vent en poupe, quels sont les 10 ETF les plus largement souscrits en assurance-vie ?

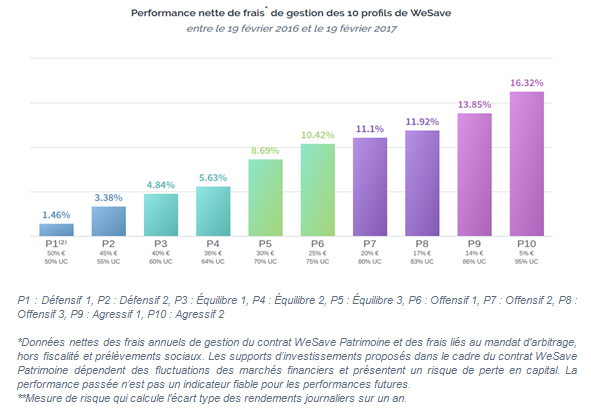

La gestion passive sur les ETF sera-t-elle l’avenir de l’assurance-vie ? WeSave en est convaincu. La FinTech publie de nouveau ses performances sur un an glissant, au 19 février, sur ses 10 profils d’investisseurs : entre 1,46% et 16,32% nettes de frais de gestion, brutes de fiscalité.

Publié le par à 0 h 0

L’utilisation de la gestion passive (ETF) dans un contrat d’assurance-vie, 10 fois moins chère que la gestion active en moyenne, permet d’accroître de plus de 70% la performance d’un portefeuille à 20 ans rien qu’en réduisant les frais des supports d’investissement. De plus, la gestion active n’arrive quasiment jamais à battre son indice de référence sur le long terme d’après toutes les études sur le sujet.

WeSave, leader de la gestion privée en ligne, annonce les performances sur un an des 10 profils de gestion de son contrat d’assurance-vie wesave patrimoine comprises entre 1,46% et 16,32%. Cette publication est peu commune en assurance-vie. La référence étant l’année civile. L’évolution favorable des marchés financiers influençant de fait les rendements des différents profils investis en ETF.

Performance sur la période allant du 19/02/2016, date de l’obtention des agréments de courtier en assurance et de conseiller en investissements financiers, au 19/02/2017. Les performances passées ne préjugent pas des performances futures. L’investissement en unités de compte présente un risque de perte en capital.

WeSave intègre uniquement des ETFs dans son allocation d’actifs puisqu’ils sont moins chers et plus performant que la gestion active et cela sans rétrocession ! La rétrocession est le système par lequel la banque se rémunère à la vente d’un produit financier émis par une société de gestion : cette rétrocession pénalise grandement l’épargne en termes de frais et donc de performance.

“Le modèle économique des acteurs traditionnels doit évoluer dans l’intérêt des épargnants. Aujourd’hui, l’intermédiaire financier se rémunère principalement sur la vente de produits financiers et non pas sur sa compétence de gestionnaire. C’est une situation de conflit d’intérêt qui ne peut plus durer. La réglementation évolue heureusement dans ce sens avec l’application de MIFID2 et de DIA2 en 2018.”témoigne Zakaria Laguel, Directeur Général et Cofondateur de WeSave.

D’après une récente étude de l’AMF, 88% des revenus des conseillers en gestion de patrimoine en 2015 provenaient des rétrocessions et des frais d’entrée.

Le risque est géré de façon optimale grâce à la technologie de WeSave lauréate du concours mondial d’innovation en 2014. La volatilité du profil le plus dynamique n’est que de 9% sur 12 mois glissant. Pour avoir un ordre de grandeur, la volatilité du CAC40 est de 20% pour une performance de 15% (brute de frais) sur la même période.

“Nos clients sont positionnés en moyenne sur le profil 7 qui a rapporté plus de 11,1% net sur un an. Ils ont bien compris que pour générer de la performance il fallait accepter de s’exposer au risque via une allocation diversifiée de long terme. La transparence de notre gestion, notamment à travers la diffusion de notre magazine mensuel L’Éclaireur, est un de nos meilleurs atouts pour fidéliser notre clientèle.” explique Jonathan Herscovici, Président et Cofondateur de WeSave.

NOUVEAUTÉ !Les ETF ont désormais le vent en poupe, quels sont les 10 ETF les plus largement souscrits en assurance-vie ?

NOUVEAUTÉ !Avec 2000 milliards d’euros d’encours, une partie des capitaux de l’assurance-vie sera orientée vers le prêt aux ETI et PME du secteur de la défense tricolore.

Découvrez tous les rendements 2024 des assurances-vie AltaProfits.

Les distributeurs de contrats d’assurance-vie jouent-ils à un jeu trompeur en affichant des objectifs de performance au-delà des 4.5%, voire 5%, au titre de l’année 2025 ?

Mon Petit Placement vient de boucler une année record avec une collecte nette de 60 millions d’euros, portant ses encours à 200 millions d’euros (+60 % en un an).

La SC Générations Immo ISR a pour objet le financement d’activités dédiées au mieux vivre ensemble, à la cohésion sociale et contribuant au développement des territoires.